Sauber investiert

von Robert Prazak

Gutes tun und darüber reden: Nachhaltige Geldanlage mit einem Fokus auf Klima- und Umweltschutz ist das große Trendthema für die Finanzbranche. Nachhaltige Fonds, grüne Konten und supersaubere Investments finden sich immer öfter in Verkaufsunterlagen und Beratungsgesprächen. Das liegt einerseits am Druck der EU (siehe Text zur Taxonomie), andererseits am steigenden Interesse der Kunden. „Über nachhaltige Finanzprodukte bringt man auch jene Privatanleger zum Investieren, die sonst keine Fonds kaufen würden“, meint Susanne Hasenhüttl, Expertin der Non-Profit-Organisation Ögut. Wenn etwas nachhaltig ist, seien die Menschen bereit, etwas mehr Risiko einzugehen. Tatsächlich zeigt eine Studie der Bank ING: Jeder dritte Anleger würde eine niedrigere Rendite akzeptieren, wenn das Investment dafür seinen Vorstellungen von Nachhaltigkeit entspricht.

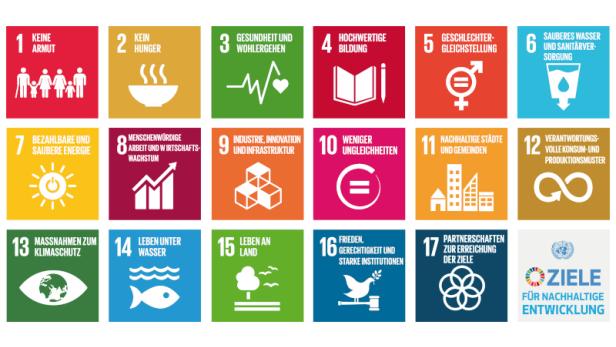

Agenda 2030

17 Ziele für nachhaltige Entwicklung (Sustainable Development Goals, kurz SDG) haben die Vereinten Nationen 2015 in ihrer Agenda 2030 festgehalten. Es bleiben also noch knapp neun Jahre, um die hochgesteckten Ziele zu erreichen. Dabei geht es keineswegs nur um Klimaschutz und Ökologie, woran Nachhaltigkeit heute größtenteils festgemacht wird. Vielmehr geht es um eine Transformation zu nachhaltigem Wirtschaften und gesellschaftlicher Entwicklung – es sollen also alle drei Dimensionen der Nachhaltigkeit berücksichtigt werden: die wirtschaftliche, die soziale und die ökologische. Die Palette reicht von der Beseitigung von Armut und Hunger über Geschlechtergleichstellung und die Reduzierung von Ungleichheit in und zwischen den Staaten bis zum Klimaschutz. Zu den 17 groben Entwicklungszielen gibt es noch 169 konkrete Zielvorgaben.

Das Dilemma: Weil Nachhaltigkeit im Trend liegt und sich gut verkauft, führe das auch im Finanzsektor immer häufiger dazu, dass Produkte als grün angepriesen werden, obwohl sie es nicht sind, warnt Andrea Johanides, Geschäftsführerin des WWF Österreich. „Es braucht daher dringend einheitliche Regelungen und Definitionen. Solange es an Transparenz und klima- und naturverträglichen Standards mangelt, wird es weiterhin gute und schlechte Angebote geben.“ Anleger seien mit „Intransparenz und halbherzigen Selbstverpflichtungen“ konfrontiert.

224 Milliarden Euro wurden 2020 weltweit in grüne Anleihen gesteckt, Tendenz steigend.

„Es braucht einheitliche Regelungen. “ ANDREA JOHANIDES, WWF

„Es braucht einheitliche Regelungen. “ ANDREA JOHANIDES, WWF

Tatsächlich tun sich Anleger schwer bei der Beurteilung der nachhaltigen Angebote. Zwar gibt es Gütesiegel wie das Österreichische Umweltzeichen oder FNG, die durchaus hohe Standards anlegen, doch deren Vergleichbarkeit ist eingeschränkt und das Wissen der Konsumenten in diesem Bereich überschaubar. Produkte wie der Kepler Umweltfonds, der bereits seit 2018 aufgelegt wird, sind zwar populär; doch mit steigendem Angebot und Verkaufsoffensiven zur Nachhaltigkeit wird es für Anleger immer unübersichtlicher. Für Hasenhüttl ist es verdächtig, dass mit steigender Nachfrage das Angebot rapide gestiegen ist: „Es gibt jetzt einen gewissen Druck, etwas zur Nachhaltigkeit zu tun, und plötzlich kommt ein nachhaltiges Finanzprodukt nach dem anderen auf den Markt. Da fragt man sich schon, woher die plötzlich kommen.“

„Es gibt einen gewissen Druck. “ SUSANNE HASENHÜTTL, Ögut-Expertin

„Es gibt einen gewissen Druck. “ SUSANNE HASENHÜTTL, Ögut-Expertin

Die Kernfrage ist aber: Was bringt das nachhaltige Investieren? Der Volkswirtschafter Johannes Jäger von der FH des BFI Wien hat sich in einer Auftragsstudie für die Arbeiterkammer Wien angesehen, wie grüne Geldanlagen aus der Sicht von Arbeitnehmern zu beurteilen sind. Das Ergebnis: „Die Vorstellung, dass man mit Green Finance und gewissen Labels tatsächlich Umwelt- und Klimaprobleme lösen kann, gehört leider ins Reich der Geschichten. Es wäre schön, wenn man Geld verdienen und zugleich etwas Gutes tun kann, aber so funktioniert es nicht.“ Denn echte grüne Investments gäbe es nur dann, wenn sie sich tatsächlich rentieren – und das wiederum hänge nicht davon ab, wie stark sie nachgefragt werden. Green Finance mache für die Banken vor allem ein neues Geschäftsfeld auf. Jäger: „Für die Umwelt macht es keinen Unterschied, ob es solche grünen Finanzprodukte gibt, das könnte im Gegenteil sogar kontraproduktiv sein. Es wird nämlich der Anschein erweckt, dass dadurch etwas geändert werden kann.“ In weiterer Folge könnte man dann glauben, dass es keine Verbote oder Vorgaben seitens der Politik geben müsse, meint Jäger. Für WWF-Chefin Johanides ist indes die Finanzbranche Teil des Problems, müsse also auch Teil der Lösung sein: „Fehlgeleitete Finanzströme befeuern sowohl die Klimakrise als auch das Artensterben und den Raubbau an der Natur.“ Es sei daher höchste Zeit, Geldflüsse konsequent nachhaltig auszurichten.

6,4 Billionen Euro sind nach Schätzungen der OECD weltweit jährlich nötig, um die Pariser Klimaziele zu erreichen.

„Für die Umwelt macht das keinen Unterschied.“ JOHANNES JÄGER, FH des BFI Wien

„Für die Umwelt macht das keinen Unterschied.“ JOHANNES JÄGER, FH des BFI Wien

Bringt die Lenkung des Kapitals unter dem Aspekt der Nachhaltigkeit also den gewünschten Effekt? Die Meinungen gehen auseinander: Während Finanzwissenschafter und die Finanzindustrie das Kapital als starke Waffe im Kampf gegen den Klimawandel bezeichnen, sehen das andere kritisch. Fest steht, dass strengere Regulatorien und steigende Nachfrage derzeit die nachhaltigen Investments fördern. Dazu kommt die gute Performance von Fonds, die sich ESG („Environmental, Social, Governance“) auf die Fahnen heften. Laut einer Morningstar-Analyse haben ESG-Fonds auch im Vorjahr besser abgeschnitten als konventionelle Fonds. Davon abgesehen ändert sich das Umfeld für jene Unternehmen, in die investiert wird: Firmen mit Fokus auf fossile Energie beispielsweise werden nicht nur von Umweltschützern schief angesehen – auch für die Finanzbranche könnten sie angesichts steigender Risiken immer weniger attraktiv werden. Insofern ist der Finanzmarkt ein Abbild der sich ändernden Umstände. Und Anleger wollen sicher sein, dass sie mit ihrem Investment zumindest nicht gegen den Klimaschutz arbeiten – das sei vor allem für jüngere Anleger wichtig, heißt es in der Branche.

65 Prozent der Finanzprodukte in Österreich können derzeit qualitative Gütesiegel vorweisen.

Ein Problem ist indes der Mangel an Daten, die für Investitionen zur Verfügung stehen. Die Finanzindustrie tut sich schwer, Unternehmen bezüglich ihrer nachhaltigen Ausrichtung einzuschätzen. Doch die rechtlichen Vorgaben, was als nachhaltig bezeichnet werden kann, werden in den nächsten Jahren nicht nur in der EU strenger. Wenn die politischen Rahmenbedingungen geändert werden, ändere sich auch das konkrete Investitionsverhalten von Unternehmen, sagt Johannes Jäger. „Und wenn es schwierig wird, Erdölprodukte zu verwenden, wird die Rentabilität in diesem Sektor sinken und es wird weniger Investments in diesem Sektor geben.“ Der Finanzmarkt werde es schaffen, sich den geänderten Rahmenbedingungen anzupassen. WWF-Chefin Johanides beklagt den hohen Grad an Intransparenz am internationalen Finanzmarkt: Die Finanzakteure wüssten oft selbst nicht, wohin das Geld fließt – das spiegle sich auch in der Beratung wider. „Nachhaltigkeit muss von der Nische ins Kerngeschäft.“

Kongress in Wien

Von 12. bis 15. Juli findet der „2021 Sustainability Centers Community Workshop“ statt – zwar virtuell, aber mit einem Hauch von Wien, denn von dort aus wird dieser Event organisiert. Die Workshop-Reihe findet alle zwei Jahre statt und gilt als wichtiges Treffen für die Nachhaltigkeitsnetzwerke großer Hochschulen und Universitäten. Gastgeber sind heuer das Center for Sustainability Transformation and Responsibility (Star) der WU Wien und das Institute for Business Ethics and Sustainable Strategy (Ibes) der FH Wien der WKW.