Österreich und die Steuertrickser – Wie die große Abzocke gelaufen ist

Angenommen, Sie sitzen auf 100 Millionen Euro. Jemand macht Ihnen den Mund wässrig: Sie könnten die gesamte Summe anlegen und nach nur drei Monaten 110 Millionen Euro zurückbekommen. Mindestens zehn Prozent Zinsen in ein paar Wochen – und zwar ohne Risiko. Tun Sie das einzig Vernünftige und werfen den Einflüsterer hochkant hinaus? Oder glauben Sie an die minimale Chance, dass da etwas dran sein könnten? Schalten Sie vor lauter Gier Ihren Hausverstand aus? Geben Sie ihm Ihr Geld? Und was tun Sie, wenn das tatsächlich klappen sollte?

Dies ist kein fiktives Beispiel. Vor etwa zehn Jahren hat genau das stattgefunden. Es kam zu dem Investment, alles lief wie am Schnürchen. Und weil die Sache so einträglich war, machte man weiter. Nun zeigen Recherchen: Es war die Initialzündung für einen Raubzug, bei dem – so die Verdachtslage der Justiz – auch die Republik Österreich um Millionen gebracht wurde.

„CumEx Files 2.0“

profil ist Teil einer weltweiten Journalistenkooperation unter dem Titel „CumEx Files 2.0“, geleitet von der gemeinnützigen deutschen Rechercheplattform „CORRECTIV“. Ein erstes Projekt mit diesem Namen (damals freilich ohne „2.0“) gab es bereits 2018. Auch diesmal analysierten Journalisten monatelang Unterlagen und Dokumente zu einer der größten Steueraffären aller Zeiten. Es geht um sogenannte Cum-Ex-Geschäfte, die darauf abzielen, riesige Steuererstattungen zu erschleichen.

Die neue Version der „CumEx Files“ umfasst rund 200.000 Seiten. Darunter finden sich unter anderem Ermittlerberichte verschiedener Behörden, Einvernahmeprotokolle wichtiger Zeugen und Beschuldigter, interne Bankdokumente, E-Mails und Protokolle von Telefonüberwachungen.

Die Dokumente erlauben einen tiefen Blick in den Maschinenraum einer arbeitsteilig handelnden Industrie. Diese hatte nichts Anderes im Sinn, als auf Kosten der Steuerzahler noch reicher zu werden. So unterschiedlich die handelnden Personen sein mögen, die dem Leser in diesen Unterlagen begegnen – eines zieht sich wie ein roter Faden durch die tausenden Seiten: die Gier.

Paul der Banker

Wer sind nun die Menschen, die den Cum-Ex-Apparat am Laufen hielten – sei es wissentlich oder unwissentlich? Einer von ihnen ist Paul, einst Mitarbeiter bei einer noblen Schweizer Privatbank. Paul ist nicht sein richtiger Name – diesen nennt profil zum jetzigen Zeitpunkt aus medienrechtlichen Überlegungen nicht. Das Pseudonym ist angelehnt an den Lieblings-Fußballverein des Mannes, den deutschen Klub FC St. Pauli. Dieser spielt später noch eine gewisse Rolle.

Anfang 2010 schlug in Pauls Karriere die große Stunde. Jahrelang hatte er zu der elitären Eigentümer- und Führungsriege der Bank aufgeschaut wie zu Göttern. Ihm war klar, dass er selbst nie in diese Sphären vordringen würde. Das ginge nur durch Geburt oder durch Heirat. Aber Halbgott wollte er schon werden in der strengen Haushierarchie. Ein Ziel, das sich – so hoffte Paul – auch mit Fleiß, Ehrgeiz und Geschick erreichen lassen würde. Und nun war der Moment der Entscheidung gekommen.

Paul saß zum ersten Mal in seinem Leben dem wichtigsten Kunden der Privatbank gegenüber. Ein Deutscher mit klingendem Namen. Steinreich. Alleine bei der kleinen Bank in der Schweiz hatte der Mann rund eine Milliarde Euro an Vermögenswerten geparkt. Doch das Finanzinstitut baute Mist: Ein Fehler der Bank führte dazu, dass Schwarzgeld gegenüber den Behörden deklarieren werden musste – so gab es der Bankmitarbeiter jedenfalls später zu Protokoll. Eine höchst unangenehme Situation. Würde der Milliardär der Privatbank nun den Rücken kehren? Es war an Paul, das zu verhindern. Und er hatte einen Plan.

Schweizer Rendite-Zauber

Um den Großkunden wieder gnädig zu stimmen, erzählte Paul ihm von der eingangs beschriebenen Investmentchance: zehn Prozent Gewinn in drei Monaten. Der Milliardär sagte später aus, er habe noch mit einem Referenzkunden telefoniert. Dann stieg er ein. Nach rund drei Monaten hatte er seine hundert Millionen Euro wieder – vermehrt um rund zehn Millionen. Dies gerade einmal zwei Jahre nach dem Höhepunkt der internationalen Finanzkrise, die bekanntlich auch eine erhebliche Wirtschaftskrise nach sich zog.

Wie war das möglich? Der Rendite-Zauber, den Paul in der Notlage aus dem Hut gezogen hatte, war ihm und der Privatbank über Jahre hinweg wiederholt vorgeschlagen worden – von einem höchst renommierten deutschen Steueranwalt und dessen Adlatus, ebenfalls Anwalt, aber deutlich jünger. Was die beiden genau über die Funktionsweise erzählt haben, ist eine der zentralen Fragen, welche die Ermittler zu klären haben. Faktisch handelte es sich es – aus heutiger Sicht – aber wohl um lupenreine Cum-Ex-Geschäfte. Die Schweizer Bank war diesen Vorschlägen bis zum damaligen Zeitpunkt nie näher getreten. Das sollte sich rasch ändern.

Die Steueroptimierer

Paul hatte es geschafft, den wichtigen Kunden zu halten. Wie berauscht schwebte er ab nun durch die heiligen Hallen der Schweizer Privatbank. So sagte er es später in Einvernahmen aus. Doch es gab einen großen Wermutstropfen: Die Bank selbst hatte an dem lukrativen Deal nichts verdient. Sie war in den Geschäftserfolg nicht eingebunden gewesen. Doch nun war der Appetit geweckt, und da traf es sich gut, dass sich über die Jahre hinweg eine Freundschaft zwischen Paul und dem Adlatus des erwähnten Steueranwalts entwickelt hatte. Der Gehilfe muss namenlos bleiben, nennen wir ihn Peter.

Schieben Sie den Pfeil nach rechts.

Peter und Paul kannten einander aus der jahrelangen Zusammenarbeit heraus. Peter und sein Chef hatten immer wieder Produktideen an die Bank herangetragen: Strategien zur Steueroptimierung für reiche Deutsche. Das war gefragt, das wurde auch gemacht. Mit Cum-Ex wiederum hatten die Juristen gemäß der Verdachtslage bereits andernorts Erfahrungen gesammelt. Der Senior hatte im Rahmen seiner beruflichen Tätigkeit einst spitz bekommen, dass große Investmentbanken derartige Geschäfte tätigten. Danach soll er die maßgebliche Triebfeder dahinter gewesen zu sein, den Cum-Ex-Markt für reiche Privatinvestoren zu öffnen – um selbst an der Abwicklung der höchst lukrativen Deals mitverdienen zu können.

Millionen-Freunde

Die Freundschaft mit Paul war nicht nur auf Nächstenliebe aufgebaut, sondern auch auf Geld. Einmal ließ das Anwaltsgespann dem Banker eine Million Euro zukommen, dann gar drei Millionen. Die drei Millionen sollen eine Art Provision für das geglückte Geschäft mit dem Großkunden gewesen sein. Dies, obwohl Paul ja ohnedies bei der Bank angestellt war. Doch die inneren Maßstäbe hatten sich längst verschoben. Letztlich war Paul noch enttäuscht darüber, dass er nur drei Millionen Euro erhalten hatte und nicht fünf.

Abgewickelt wurden die Zahlungen über Scheinrechnungen, die Paul am Computer seiner Eltern zimmerte. Jahre später wird ihm dieser Vorgang dermaßen peinlich sein, dass er gegenüber den Ermittlern zwei Anläufe braucht, um diesen Umstand auf den Tisch zu legen. Erst spät fällt es Paul wie Schuppen von den Augen und er begreift, dass er einst jedes erdenkliche Warnsignal auf seinem Karriereweg ignoriert hat. 2010 war er von dieser Erkenntnis freilich noch weit entfernt. Da gaben alle Beteiligten erst so richtig Vollgas.

Ein Heimspiel um Millionen

Peter und Paul hatten in jener Zeit – so geht es zumindest aus Einvernahmen hervor – ein ähnliches Ziel: Sie wollten sich emanzipieren. Paul von der Bank, Peter vom Steueranwalt. Der erste Schritt in die erhoffte Selbständigkeit sollte jedoch zunächst geheim stattfinden, da man sich formell noch nicht aus den bisherigen Positionen gelöst hatte. Der Plan: Gemeinsam wollte man eines dieser Zauberprodukte auf den Weg bringen, die so unerhört fette Renditen abwarfen, dass nicht nur die Investoren damit zufrieden waren, sondern auch die anderen Beteiligten große Profite einstreifen konnten.

Die Voraussetzungen für derartige Deals waren – nach den Erfahrungen der Schweizer Bank mit dem Großkunden – gut: Paul konnte über die Bank Investoren organisieren. Peter kannte einen in derartigen Angelegenheiten bewanderten Aktienhändler auf Jobsuche. Und beide hatten Berührungspunkte zu einem Fondsexperten, der in der Lage war, die nötige Struktur aufzusetzen. Peter, Paul und der Fondsfachmann trafen einander wiederholt, um an der Umsetzung zu feilen – vorzugsweise legten sie die Termine so, dass sie in der Folge Heimspiele ihrer jeweiligen Lieblings-Fußballmannschaft besuchen konnten. Peter war Werder-Bremen-Fan, der Fondsexperte Schalke-Anhänger und Paul – wie erwähnt – Fan von St. Pauli.

Der langen Planung kurzer Sinn: Die Männer schafften es, eine Handelsstruktur aufzusetzen, wobei sie über eine Offshore-Firma im Hintergrund persönlich am Erfolg mitschneiden wollten. Die Schweizer Privatbank genehmigte nach einem internen Prüfprozess das Produkt, wobei dessen Funktionsweise – zumindest explizit – wohl nicht in allen relevanten Details dargestellt gewesen sein dürfte. Dann der Anpfiff zum Millionen-Heimspiel: Ende 2010 konnte es endlich losgehen.

Genau jene Handelsstruktur, die Peter, Paul und Konsorten nutzen wollten, ziert mittlerweile – grafisch in allen Details aufbereitet – die Ermittlungsakten der Wirtschafts- und Korruptionsstaatsanwaltschaft (WKStA). Was auf den ersten Blick ins Auge sticht, ist, durch wie viele Länder das Geld lief: Investoren – vor allem aus Deutschland – zahlten Millionen bei der Schweizer Bank ein. Von dort ging das Geld an einen von zwei Fonds in Luxemburg, danach entweder nach Malta oder nach Irland. Am Ende wurden Aktien gehandelt – unter anderem aus Deutschland und Österreich – und Anträge auf Steuererstattungen gestellt:

Sie können die Punkte verschieben. Klicken Sie auf ein Icon, um mehr zu erfahren. Durch einen Klick ins Leere kehren Sie zur allgemeinen Ansicht zurück.

Papier-Aktionäre

Die WKStA geht davon aus, dass von 2010 bis 2012 über diese Struktur unberechtigte Erstattungsanträge bei der österreichischen Finanz über insgesamt 33,7 Millionen Euro gestellt wurden. Rund 5,5 Millionen Euro wurden tatsächlich ausbezahlt, der Rest blieb demnach im Anfangsstadium stecken. Mit insgesamt 18 Beschuldigten (darunter auch eine Reihe von Firmen) ist dies die Haupt-Causa im Rahmen der österreichischen Cum-Ex-Ermittlungen.

Gehandelt wurden unter anderem Aktien von Andritz, Vienna Insurance Group, OMV, Telekom, voestalpine und Erste Group. Laut der Verdachtslage war jedoch keiner der Antragsteller zu den relevanten Dividendenstichtagen der tatsächliche wirtschaftliche Eigentümer der Anteilsscheine. Die Erstattungsanträge bei der Finanz sollen vielmehr auf Scheingeschäften beruht haben – illegale Cum-Ex-Deals, bei denen auch sogenanntes Looping umgesetzt wurde. Der Verdacht: Aktien wurden in kurzem Abstand im Kreis geschickt – mitunter bis zu zehn Mal. Auf diese Weise sollte ein größerer Aktienbestand vorgetäuscht werden, auf dessen Basis dann die Erstattungsanträge gestellt wurden.

Das soll zu der skurrilen Situation geführt haben, dass die mutmaßlichen Täter plötzlich bis zu 20 Prozent der Anteile an einigen der wichtigsten österreichischen Aktiengesellschaften hielten – freilich nur auf dem Papier. Die WKStA geht mittlerweile davon aus, dass bei den involvierten Cum-Ex-Akteuren in Bezug auf Österreich eine höhere kriminelle Energie zutage trat, als in einem Fall in Deutschland, bei dem es bereits erste Verurteilungen gab.

In diesem unscheinbaren Palazzo in der maltesischen Hauptstadt Valetta waren über die Jahre zahllose Firmen registriert. Eine von ihnen beantragte 2011 und 2012 Steuererstattungen von insgesamt rund 14 Millionen Euro bei der österreichischen Finanz.

In diesem unscheinbaren Palazzo in der maltesischen Hauptstadt Valetta waren über die Jahre zahllose Firmen registriert. Eine von ihnen beantragte 2011 und 2012 Steuererstattungen von insgesamt rund 14 Millionen Euro bei der österreichischen Finanz.

Der Marathon-Mann

Mastermind in der technischen Umsetzung soll – einem Mitbeschuldigten zufolge – ein gewiefter Aktienhändler aus Großbritannien gewesen sein. Quasi ein Veteran der Cum-Ex-Branche: Jus-Studium in Edinburgh, später Stationen bei den Investmentbanken Goldman Sachs und Merrill Lynch. Wie eine Reihe anderer mutmaßlicher Cum-Ex-Trader verlässt er rund um die Finanzkrise 2008 die Welt der Großbanken. Außerhalb scheinen nicht zuletzt die eigenen Verdienstmöglichkeiten in dieser Zeit attraktiver. Zunächst arbeitet der Trader für eine kleine Investmentfirma, bei der er ebenfalls Cum-Ex-Deals abgewickelt haben soll. Nach einem Streit ums Geld gründet er sein eigenes Unternehmen. Zu jener Zeit holt ihn Anwalt Peter als Asset-Manager für die Firmen der Luxemburg-Struktur an Bord.

Nach außen hin pflegt der Trader, dessen private Leidenschaft der Laufsport ist, ein Image der gesellschaftlichen Verantwortung. Anfang 2008 kauft er für 3,5 Millionen Pfund ein stattliches Anwesen in einer kleinen Ortschaft westlich von London. Die Familie übersiedelt. Seine Frau und er engagieren sich in der christlichen Schule, in die sie ihre Kinder schicken. Die Ehefrau ist zudem in der örtlichen Pfarre aktiv. In der Zwischenzeit wird dem Mann in Deutschland und in Österreich allerdings vorgeworfen, in unberechtigte Steuererstattungsanträge in einer Höhe von insgesamt rund 300 Millionen Euro verwickelt zu sein.

Ein Mitbeschuldigter, der nun als eine Art Kronzeuge mit der Justiz zusammenarbeitet, ließ in Einvernahmen jedenfalls wenig Sympathien für den einstigen Geschäftspartner erkennen. Der Brite soll rücksichtslos auf einer Millionen-Vergütung bestanden haben, obwohl sich abzeichnete, dass die Cum-Ex-Deals platzen würden. Der Mitbeschuldigte setzte den Ermittlern auch die Looping-Strategie näher auseinander, von der er selbst – seiner Darstellung nach – damals gar nichts mitbekommen habe. Als ihm in einer Einvernahme Unterlagen dazu gezeigt wurden, wirkte er auf die Ermittler regelrecht schockiert. Der Insider vermutete, dass das Looping funktionieren konnte, weil der britische Trader besonders gute Verbindungen zu zwei Mitarbeitern einer bestimmten Großbank pflegte. Diese beiden Männer zählen übrigens seit Anfang 2021 auch zum Kreis der Beschuldigten im WKStA-Verfahren.

Opferrolle

Keine Ermittlungen gibt es hingegen gegen einen der Haupt-Geldgeber der Luxemburg-Irland-Malta-Struktur. Der Milliardär, bekannt aus Funk und Fernsehen, wird von der Justiz in Deutschland sogar als Opfer der Cum-Ex-Machenschaften angesehen. Er soll die wahren Hintergründe des Investments nicht gekannt haben.

Der im Geschäftsleben bestens bewanderte Mann steckte gemeinsam mit Familienmitgliedern und Freunden in mehreren Tranchen insgesamt rund 55 Millionen Euro in das Anlagevehikel. Fast risikolos erwartete er saftige Renditen. Zunächst lief alles glatt – dann nicht mehr. Die deutschen Steuerbehörden verweigerten die Steuererstattungen. Der Milliardär drängte gegenüber der Schweizer Bank auf Aufklärung. Anfang Februar 2013 berichtete ihm einer seiner Vertreter per E-Mail über ein Gespräch bei der Privatbank. Diskutiert wurde demnach die Rückzahlungsquote, wobei angemerkt wurde, dass diese gesteigert werden könnte, wenn ein Verfahren zur Erstattung von Kapitalertragsteuern in Österreich, bei dem man keine Schwierigkeiten erwartete, abgeschlossen sei.

Wollte der schwerreiche Geschäftsmann die Rückzahlungsquote aus seinem schiefgelaufenen Investment auf Kosten des österreichischen Staates erhöhen? Diese Frage ließ der Milliardär unbeantwortet. Während er zumindest teilweise von der Schweizer Bank entschädigt wurde, ist höchst fraglich, ob die österreichischen Steuerzahler von ihren ausbezahlten Millionen jemals auch nur einen Cent zurückbekommen werden.

Bestreiten oder gestehen?

Die Frage, wer was wann genau wusste, wird auch im österreichischen Cum-Ex-Ermittlungsverfahren eine entscheidende Rolle spielen. Sowohl Peter als auch Paul wurden von der WKStA als Beschuldigte einvernommen. Peter kooperiert wie in Deutschland mit den Ermittlern.

Paul wiederum bestritt schon bei ersten Einvernahmen durch die Behörden im Jahr 2017 alle strafrechtlichen Vorwürfe. Einen Grund zu einem Schuldeingeständnis sah er – dem Vernehmen nach – auch bis zuletzt nicht. Zusammengefasst soll er seine Rolle unverändert folgendermaßen darstellen: Er habe wesentliche Details nicht gekannt. Dass es um Steuererstattungen ging, sei ihm zwar klar gewesen, nicht aber, dass es um zweifache Erstattungen ging. Er habe sich auf die interne Prüfung durch die Bank verlassen. Die Investoren, die große Profite witterten, hätten gar nicht so im Detail nachgefragt.

Im Oktober 2019 wurde Paul auch von der Wirtschafts- und Korruptionsstaatsanwaltschaft als Beschuldigter einvernommen. Dort soll er unter anderem zu Protokoll gegeben haben, dass er gar nicht gewusst habe, dass auch mit österreichischen Aktien gehandelt wurde. Im Nachhinein betrachtet seien die Geschäfte – ohne sein Wissen – anders durchgeführt worden als zuvor dargestellt.

Auch der Fondsexperte, der die Luxemburg-Struktur aufsetzte, hat sämtliche strafrechtlichen Vorwürfe immer bestritten. Der britische Trader äußerte sich auf Anfrage nicht: Sein österreichischer Anwalt ließ die Chance auf ein umfassendes Statement trotz Nachhakens ungenützt verstreichen.

Der Titel „Kapitel 3: Wie Österreich durch Cum-Ex & Co eine Milliarde Euro verlor“ vor einer Skyline.

Am Anfang stand das große Leugnen. Jahrelang stellte es das österreichische Finanzministerium so dar, als hätte man in Bezug auf Cum-Ex-Geschäfte rechtzeitig reagiert. Intensiv war man darum bemüht, den Steuerzahlern zu vermitteln, dass sie keinen Schaden erlitten hätten.

Dies war zwar bereits 2015 durch Medienrecherchen (und durch interne Erkenntnisse der Behörden) widerlegt, dennoch ging das Ministerium erst 2019 von der unhaltbar gewordenen Null-Schaden-Linie ab. Nach den Veröffentlichungen der ersten „CumEx-Files“-Ergebnisse im Jahr 2018 und nach einem höchst kritischen Rechnungshofbericht musste man zugeben, dass sehr wohl auch Österreich betroffen war. Scheibchenweise präsentierte man in der Folge wachsende Schadensbeträge. Für den Zeitraum 2006 bis 2013 geht das Ministerium nunmehr von einem Cum-Ex-Schaden von insgesamt rund 187 Millionen Euro aus. Ein Teil davon zog – wie oben beschrieben – strafrechtliche Ermittlungen nach sich. Gut möglich, dass ein anderer Teil der Gelder wegen des langen Zögerns verjährt ist, jedenfalls steuerrechtlich. In der Zwischenzeit hat die Finanz Rückforderungsbescheide von insgesamt 112 Millionen Euro erlassen. Wie viel davon zurückkommt, steht in den Sternen

Klar ist mittlerweile auch, dass das Finanzressort mitnichten rechtzeitig auf die Cum-Ex-Bedrohung reagiert hat. Das für die Erstattungsanträge zuständige Finanzamt Eisenstadt wurde – trotz entsprechender Warnungen – mit Blick auf die personellen und technischen Ressourcen jahrelang vernachlässigt.

Laut Rechnungshof wären viele Risiken seit dem Jahr 2006 bekannt gewesen. Die aufgezeigten Probleme seien jedoch nicht zufriedenstellend beseitigt worden. Das verschlafene Österreich war somit ein leichtes Opfer für die internationale Steuermafia, die sich wegen des kleineren Aktienmarkts zwar keine exorbitant hohen, dafür aber vergleichsweise sichere Profite ausrechnete. Im Millionenbereich bewegten sich diese freilich immer noch.

Im Visier der Steuergestalter

Cum-Ex in seiner illegalen Ausgestaltung ist nur eine (besonders dreiste) Variante einer ganzen Gattung von Geschäften, die auf Profite durch Dividendensteuer-Erstattungen abzielen. Beschönigend gebrauchen die Akteure gerne Oberbegriffe wie „Dividendenarbitrage“ – als ginge es tatsächlich darum, mit feinem Gespür Marktineffizienzen rund um den Dividendenstichtag auszunutzen. Faktisch geht es aber nur darum, die Steuer zu kassieren.

Eine besonders gängige Form dieser Deals sind sogenannte Cum-Cum-Geschäfte. Hierbei übertragen Aktienbesitzer, die selbst keinen Anspruch auf eine Steuererstattung haben, ihre Anteilsscheine rund um den Stichtag vorübergehend an Firmen oder Banken, die sehr wohl einen Erstattungsanspruch haben – etwa, weil sie in einem Land sitzen, das ein entsprechendes Doppelbesteuerungsabkommen mit Österreich abgeschlossen hat. Die erstattete Steuer wird dann unter den Akteuren aufgeteilt. Im Unterschied zu Cum-Ex zielt Cum-Cum nicht auf eine mehrfache Erstattung ab, sondern nur auf eine einfache. In missbräuchlichen Gestaltungsformen kann allerdings auch das verboten sein.

Der deutsche Steuerrechtsprofessor Christoph Spengel und sein Team von der Universität Mannheim haben für eine Reihe von Ländern eine Einschätzungen vorgenommen, wie hoch der Schaden aus Cum-Cum-Geschäften sein dürfte. Für Österreich ergibt sich – unter sehr konservativ angesetzten Parametern – von 2000 bis 2020 ein Steuerentgang von rund 1,1 Milliarden Euro.

Problematische Verträge

Ein Problem, das der Rechnungshof in seinem Bericht 2018 aufzeigte, sind besonders günstige Doppelbesteuerungsabkommen mit bestimmten Ländern. Von 2001 bis 2016 erstatte Österreich Dividendensteuern von insgesamt 1,1 Milliarden Euro an Antragssteller aus dem Ausland. (Die Auszahlungen stiegen übrigen just in jener Zeit massiv an, als die Steuermafia besonders aktiv gewesen sein soll.) Bemerkenswert fand der Rechnungshof, dass mehr als ein Fünftel der gesamten Erstattungen in einziges Land floss: in die Vereinigten Arabischen Emirate. Mit diesen hat Österreich eine Doppelbesteuerungsabkommen, das eine vollständige Kapitalertragsteuer-Erstattung vorsieht. Das öffnet allem Anschein nach Konstrukten zur Steuergestaltung Tür und Tor. Die Prüfer regten an, das Abkommen zu evaluieren und gegebenenfalls neu zu verhandeln.

Aus dem Finanzministerium heißt es dazu auf Anfrage, man habe aufgrund des Rechnungshofberichts Kontakt mit mehreren Staaten aufgenommen, um eine Quellenbesteuerung auf Dividenden einzuführen. Mit den Vereinigten Arabischen Emiraten sei am 1. Juli 2021 ein entsprechendes Protokoll zur Änderung des Doppelbesteuerungsabkommens unterzeichnet worden. Ziel ist eine Quellensteuer für Dividenden von 10 Prozent, was freilich immer noch weit unter den im Inland geltenden 27,5 Prozent liegt. Für „substantielle Beteiligungen, die von Kapitalgesellschaften gehalten“ werden, soll es außerdem auch weiterhin eine Quellensteuerbefreiung geben. Die Änderung muss noch parlamentarisch beschlossen werden.

Laut Finanzministerium wurden im August 2021 auch mit Katar Verhandlungen über eine Änderung des Doppelbesteuerungsabkommens abgeschlossen. Nun strebe man eine rasche Unterzeichnung an. Mit Kuwait und Bahrain verhandelt das Ministerium noch.

Neues IT-Verfahren

Zur oben dargestellten Schadenseinschätzung aus Cum-Cum-Geschäften teilt das Finanzministerium lediglich mit, dass diese „nicht nachvollzogen“ werden könnte. Das verwundert nicht: In der Vergangenheit stand das Ministerium auf dem Standpunkt, dass in diesem Bereich jedes Geschäft einzeln zu beurteilen wäre. Mit anderen Worten: Die Finanz hat selbst keine Gesamtzahl.

Seitens des Ministeriums pocht man jedoch darauf, dass durch Neuregelungen im Bereich des Erstattungsverfahrens und durch diesbezügliche elektronische Prozesse nicht gerechtfertigte Anträge „grundsätzlich besser erkannt“ werden könnten. Weiters teilt man mit: „Cum-Cum-Gestaltungen werden zudem im Zuge interner Schulungen thematisiert; in der Praxis werden jegliche Gestaltungen um den Dividendenstichtag auch routinemäßig bei Steuerprüfungen überprüft.“ Eine gesetzliche Klarstellung habe dazu geführt, „dass österreichische Wertpapiere wenig attraktiv für derartige Cum-Cum-Steuergestaltungen“ seien.

In Folge des Rechnungshofberichts wurde per 1 Jänner 2019 ein neues IT-Verfahren eingesetzt, durch das – laut Ministerium – „der notwendige Personalbedarf noch besser eingeschätzt“ werden könne. Das für die Erstattungen zuständige Team sei nunmehr auch beim Finanzamt für Großbetriebe angesiedelt, wodurch „der unmittelbare fachliche Support gewährleistet“ sei.

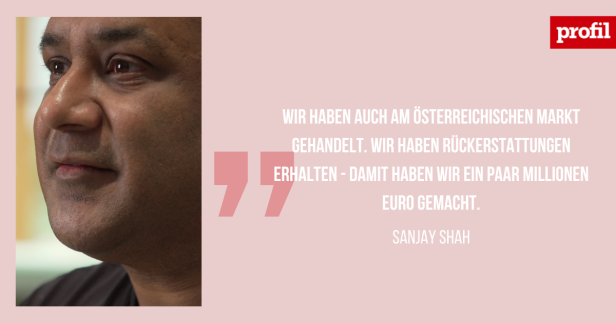

Einer der glaubt, dass in vielen Ländern Steuergestaltungen weiterhin möglich sind, ist Sanjay Shah. Shah gilt als eine der Schlüsselpersonen der Cum-Ex-Industrie. Mittlerweile lebt der Brite in Dubai. Mit Reisetätigkeit hält sich der Aktienhändler seit geraumer Zeit zurück, da er fürchtet, in Untersuchungshaft zu landen. Dänemark wirft ihm vor, eine zentrale Rolle bei Cum-Ex-Deals gespielt zu haben, durch die der Fiskus des Landes umgerechnet um insgesamt rund 1,4 Milliarden US-Dollar erleichtert wurde. In mehreren Ländern interessieren sich Staatsanwälte für Shah. Im Rahmen der „CumEx Files“-Recherche hat ein Team des ARD/NDR-Magazins „Panorama“ Shah zum Interview in Dubai getroffen. Dabei sprach er auch über Österreich.

NDR: Haben Sie auch am österreichischen Markt gehandelt?

Sanjay Shah: Ja, haben wir. Wir haben Rückerstattungen erhalten.

NDR: Wie viel Geld haben Sie damit gemacht?

Sanjay Shah: Ein paar Millionen Euro.

NDR: Wie groß war der Markt an sich?

Sanjay Shah: Die Größe des Marktes hängt generell von der Größe der Unternehmen und der Menge an Aktien ab, die gehalten und gehandelt werden. Es ist ein kleinerer Markt als Deutschland. Ich glaube, auch kleiner als Belgien. Aber dennoch gab es Möglichkeiten. Es zahlte sich aus. (Original: „It‘s worth making money.)

(…)

Porträt von Sanjay Shah neben einem Zitat über Geschäfte am österreichischen Markt.

NDR: Sie waren als Prime-Broker für österreichische Aktien bei Cum-Ex-Geschäften aktiv?

Sanjay Shah: Ja.

NDR: Haben Sie auch Probleme mit der österreichischen Justiz?

Sanjay Shah: Nein, nicht dass ich wüsste. Bis ich am Flughafen Wien auftauche.

Shah betont im Interview, dass er fest davon überzeugt gewesen sei, dass die Cum-Ex-Geschäfte „völlig legal und legitim“ gewesen seien. Er verweist auf eine ständige Abstimmung mit Rechtsexperten und Gutachtern. Er würde sich auch einer Gerichtsverhandlung stellen und sagt: „Ich bereue nichts.“

Zwei Männer unterhalten sich in einem hellen Raum.

„Panorama“-Reporter Oliver Schröm (l.) mit Cum-Ex-Händler Sanjay Shah beim Interview in Dubai. Schröm berichtet seit vielen Jahren federführend über die Steueraffäre. Dieser Tage erscheint sein Buch: „Die Cum-Ex-Files: Der Raubzug der Banker, Anwälte und Superreichen – und wie ich ihnen auf die Spur kam“.

Das Interview wurde im Rahmen des ARD/NDR-Magazins „Panorama“ ausgestrahlt - hier können Sie es in voller Länge nachsehen.

Recherche: Stefan Melichar, Produktion: Lena Leibetseder